インボイス制度開始で変わる固定資産計上

10月から始まるインボイス制度ですが、税抜経理方式を採用している納税者については、消費税だけでなく減価償却資産の計上にも影響が出ることはご存じでしょうか?

これを知らずに、減価償却しなければいけない資産を1年で全額必要経費にしてしまった、ということがないようにしましょう。

減価償却資産とは

事業などの業務のために用いられる資産の内、時の経過によってその価値が減っていくものを減価償却資産といいます。

減価償却資産の取得に要した金額は、取得した時に全額必要経費になるのではなく、その資産の使用可能期間の全期間にわたり分割して必要経費としていくべきものです。

減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続を減価償却といいます。

ただし、使用可能期間が1年未満のものまたは取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の必要経費とします。

国税庁タックスアンサー(よくある税の質問) No.2100 減価償却のあらまし より

インボイス制度開始によって変わるボーダーライン

ここで、減価償却を行わなければならない資産について考えます。

取得価額が10万円以上の減価償却資産については減価償却を行う必要がありますが、取得価額の判定に消費税を含めるかどうかは納税者の経理方式によります。

税込経理であれば消費税を含んだ金額で、税抜経理であれば消費税を含まない金額で判定します。

つまり、これまでは「取得価額が税抜経理の場合は税込11万円から、税込経理の場合は税込10万円から減価償却が必要になる」という考え方でした。

では、インボイス制度開始後に、適格請求書発行事業者でない免税事業者等から資産の課税仕入れをした場合はどうなるのでしょうか。

税込経理の場合は、税込金額を基に取得価額を考えるため、単純に取得のためにかかった金額で考えれば問題ありません。

一方税抜経理の場合、取得のためにかかった金額から消費税を除いた分が取得価額となりますが、仕入税額控除の対象外となる消費税相当額については、資産の取得価額に含めて計算します(令和3年改正通達による改正後の消費税経理通達14の2)。

つまり、税抜経理方式の納税者が免税事業者等から資産の課税仕入れをした場合、仕入税額控除の適用を受けられないため、税抜金額に仕入税額控除対象外の消費税相当額を足す必要があります。

今までの話をまとめると「単純に税込10万円以上のものが減価償却の対象になる」ということになりますが、インボイス制度導入後6年間は経過措置があるため注意が必要です。

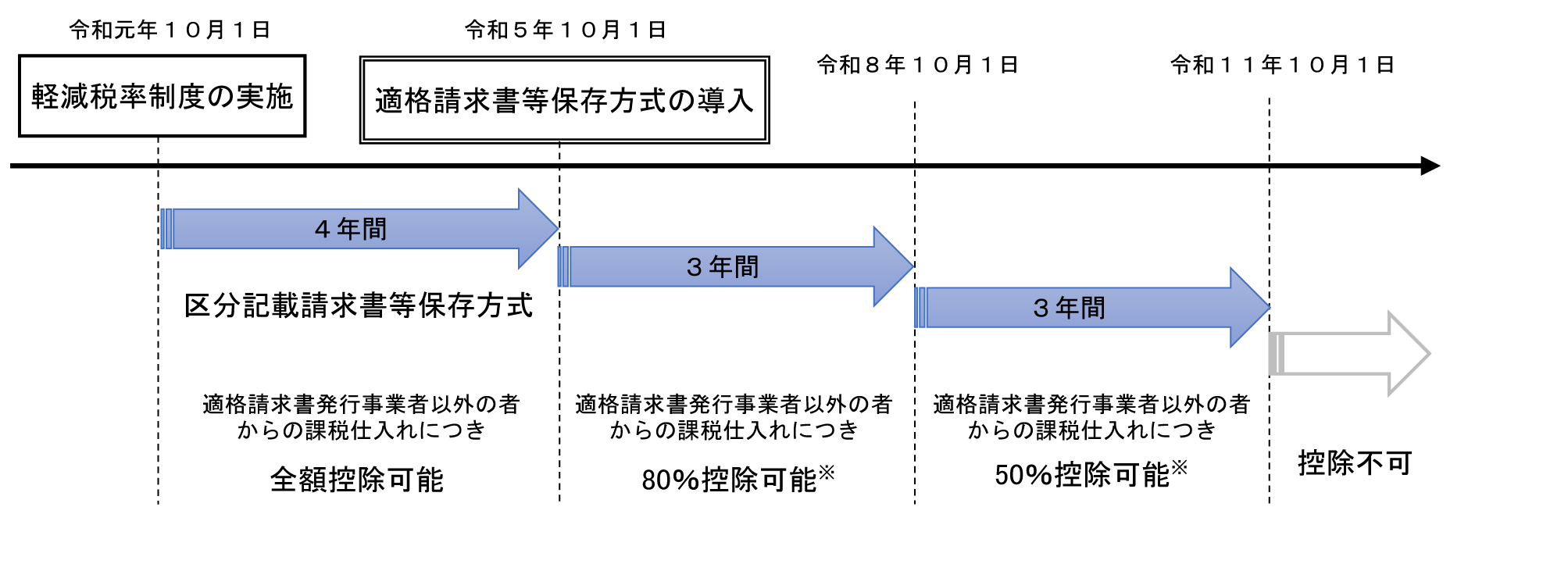

経過措置に注意

インボイス制度開始後、適格請求書発行事業者以外との取引以外の課税仕入れは仕入税額控除の適用を受けることが原則できません。

ただし、制度導入後6年間は、消費税相当額に一定の割合をかけた金額について仕入税額控除の適用を受けることができます。

具体的には、

令和5年10月1日~令和8年9月30日の3年間:消費税相当額の80%

令和8年10月1日~令和11年9月30日の3年間:消費税相当額の50%

が控除可能です。

※一定の要件を満たす帳簿の保存等一部条件あり。

国税庁ホームページより

この経過措置により、例えば80%控除可能期間に免税事業者等から税込10万5千円の資産を購入した場合、仕入税額控除の適用を受ける消費税額及び取得価額は下記のとおりになります。

税抜価格:105,000円÷1.1(軽減税率対象の場合は1.08)=95,455円 -①

消費税相当額:①×10%(軽減税率対象の場合は8%)=9,545円 -②

仕入税額控除適用額:②×80%(経過措置割合)=7,636円 -③

取得価額:105,000円-③=97,364円 -④

経過措置がない場合は、取得価額は10万5千円となるため減価償却をする必要があります。

経過措置期間中は上記の通り④が取得価額となるため、減価償却の対象とならず、全額その年度の経費に算入することができます。

まとめ

POINT★取得価額が10万円以上の減価償却資産は、減価償却が必要

★取得価額の判定に消費税を含めるかどうかは、納税者の経理方式により異なる

★税抜経理方式の場合は、インボイス制度開始に伴い取得価額=税抜金額とならないケースがある

★経過措置適用期間の場合、取得価額の算出方法がより複雑になる

適切な資産の帳簿管理の参考になれば幸いです。